はじめに

2025年8月27日、日本の大手総合商社である三菱商事は、秋田県および千葉県沖の計3海域で進めていた国内最大級の洋上風力発電事業から正式に撤退することを発表しました。本件は単なる一企業の撤退にとどまらず、「脱炭素の切り札」として推進されてきた日本の洋上風力政策そのものに問いを突きつける出来事として、大きな波紋を呼んでいます。

対象海域は、2021年の第1ラウンド公募で選定された秋田県能代市・三種町・男鹿市沖、秋田県由利本荘市沖、千葉県銚子市沖の3海域です。三菱商事は中部電力グループのシーテック等と企業連合を組み、合計約1.7GWという国内で前例のない規模の開発を主導していました。当時、他陣営を圧倒する低価格入札で3案件を総取りしたことは「価格破壊」として注目を集めましたが、結果としてその低価格が事業性の脆弱性を内包していたことが、外部環境の急変を契機に露呈した形です。

本稿では、撤退の背景を収益性指標(LCOE・IRR)の観点から整理し、財務・地域・政策への影響、そして今後の制度設計に向けた示唆を提示します。あわせて、海域ごとの事前収益性評価の重要性を強調し、DeepWindが提供する促進区域コスト分析(LCOE・IRR比較)の意義をお伝えします。

本記事は、日本の洋上風力市場に関する個別論点を扱う子記事です。政策・投資・コスト・サプライチェーンを含めた全体像から整理したい場合は、まずPillar記事をご覧ください。

👉 日本の洋上風力市場分析(Pillar)

第1章:プロジェクトの概要と前提

1.1 第1ラウンド公募と3海域の位置づけ

- 対象:秋田(能代・三種・男鹿/由利本荘)・千葉(銚子)

- 規模:合計約1.7GW

- 特徴:最安値の入札価格で3件すべてを落札。競争力を示す一方、実現可能性に疑義が呈されていました。

1.2 入札当時の評価と内包されたリスク

- 低入札は送電・建設・調達・資金調達の全工程における高い効率性と低コスト前提を必要とします。

- しかし、水深・基礎形式(モノパイル/ジャケット)・港湾距離・離岸距離等のサイト条件は海域ごとに異なり、構造物・施工・物流・O&Mコストに大きく跳ね返ります。

- これらの差を十分に織り込めていなかった可能性が、後の事業性崩壊につながりました。

第2章:撤退の深層 ― 事業性を崩壊させた複合要因

2.1 経済環境の激変とコスト倍増

入札後に世界的な環境が急転し、当初約1兆円の総事業費は約2兆円に倍増したと報じられています。背景には以下の連鎖がありました。

2.1.1 資材価格・工事費の高騰

- パイル鋼材、タワー、ケーブル、変電設備、施工船舶等の調達価格が広範に高騰しました。

- 海上作業の安全余裕・気象リスク増大も施工期間延伸・費用増を招きます。

2.1.2 為替(円安)の急速な進行

- 大型風車・主要部材の輸入依存が高い日本では、為替変動がCAPEXに直結します。

- 円安は部材・サービスの実質負担増をもたらし、LCOEを押し上げました。

2.1.3 世界的な金利上昇

- 調達金利・WACCの上昇は、割引率上振れを通じてLCOEを上げ、IRRを低下させます。

- プロジェクトファイナンス条件の引き締まりは、エクイティ側の要求リターン上昇も招きました。

2.1.4 サプライチェーンの逼迫と物流制約

- 港湾インフラ・仮置きヤード・据付船の逼迫、工程同時化の難しさが工期・コストを押し上げました。

2.2 公募制度の構造的欠陥

- 初期の公募ルールには、入札後の物価・為替・金利変動を売電単価に反映する仕組みが乏しいという課題がありました。

- 低入札で落札した事業者ほど、変動リスクの一方的な負担を強いられる設計でした。

- 後に物価連動の仕組み検討が進みましたが、当該案件への適用外であったことが、撤退判断を加速させました。

2.3 「価格破壊」入札の限界

- 当時、三菱商事連合の入札価格は他社より約5円/kWh低い水準だったと伝えられています。

- 低価格は短期的に競争力を生みますが、サイト条件差・リスクプレミアム・資本コストに対する余裕度を消失させます。

- 外部環境ショックはあくまで引き金であり、もともとの脆弱な余白が破綻を決定づけました。

第3章:DeepWindによる収益性評価 ― LCOE×IRRで読み解く

3.1 指標の定義と評価の枠組み

- LCOE(均等化発電原価):生涯の総コストを総発電量で割った指標で、サイト・技術・金融条件を統合的に反映します。

- IRR(内部収益率):プロジェクトの期待収益性を表す代表指標です。売電単価・WACC・CAPEX/OPEX・CFのタイミング等の影響を受けます。

3.2 比較の前提と方法

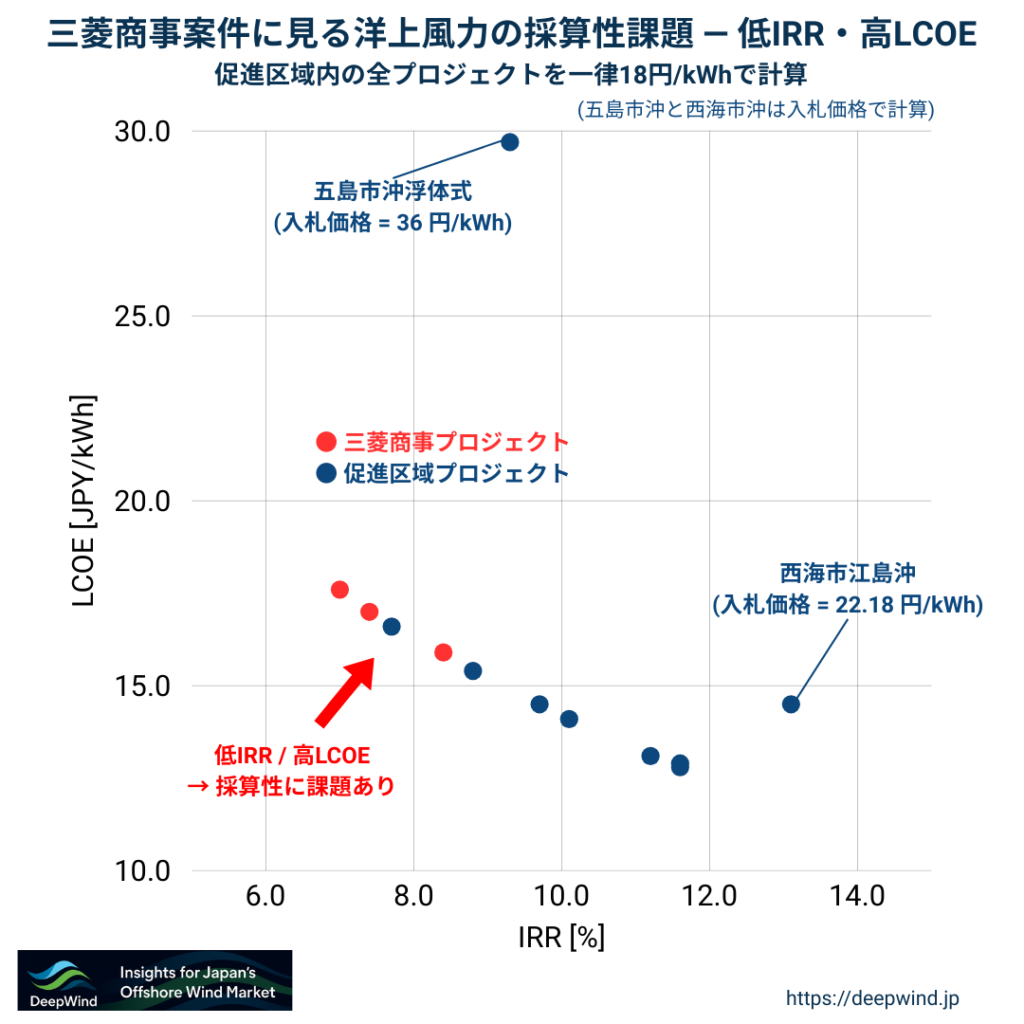

- DeepWindでは、全プロジェクトを同一の売電価格(例:18円/kWh)に正規化してIRR比較を行いました。

- CAPEX/OPEXは公開情報と実勢コスト、地理・水深・離岸・港湾距離、基礎形式、施工・O&Mロジックを踏まえ、一貫した仮定で推計しています。

- これにより、価格政策の違いではなく、海域特性×コスト構造の差そのものを浮き彫りにします。

3.3 主な知見(散布図の読み方)

- 横軸=LCOE、縦軸=IRRの散布図では、三菱商事主導の3海域は高LCOE・低IRR側に集積し、他海域(促進区域)のクラスタより明確に劣位に位置します。

- 同一価格18円/kWhのもとでもIRRは8%未満に沈むケースが示唆され、「構造的に収益性が低い海域」であったことが見て取れます。

示唆:価格設定を同一にすると、事業性の優劣は海域特性×コスト構造で決まり、入札時の「低価格」だけでは覆せないことが明確になります。

第4章:財務的影響と経営判断の帰結

4.1 計上損失と保証金の帰属

- 三菱商事は約524億円の減損損失を計上しました。

- 撤退に伴い、国に積み立てていた約200億円の保証金が没収されました。

- パートナーの中部電力も170〜356億円規模の損失を見込むなど、連合体全体に影響が及びました。

4.2 「撤退=損失回避」という合理性

- 当初1兆円規模の事業費は2兆円へ。売電単価が固定的であるなか、追加1兆円超の負担が想定される状況でした。

- 約200億円のペナルティ負担で、将来的な桁違いの損失回避を選択したことは、ポートフォリオ全体最適の観点から合理的な経営判断といえます。

- 総合商社の本質はリスク分散と資源配分の最適化にあり、今回の判断はその原則に適合します。

第5章:広範な影響 ― 地域・産業・市場への波紋

5.1 地域経済:投資と雇用の期待落差

- 能代・銚子等の基地港湾整備にはすでに多額の公費が投入され、雇用・波及効果への期待が大きかったものの、撤退で計画は白紙化しました。

- 事業規模の大きさゆえ、地元サプライヤーの参入機会や人材育成計画にも影響が及びます。

5.2 産業エコシステム:サプライチェーンの育成停滞

- 国内で大型風車の供給網が未成熟であるなか、撤退は部材・施工・O&Mの内製化機運に逆風となります。

- 一方で、現実的な規模・工程・コスト設計に基づく再スタートの契機とも捉えられます。

5.3 市場心理:投資家・金融機関の見立て

- プロジェクト金融の現場では、サイト・制度リスクの織り込みが一段と厳格化します。

- インフレ連動・為替ヘッジ・可用性保証など、再エネ特有のリスク配分条項の精緻化が不可避です。

5.4 海外動向との対比

- 米欧でも大手が撤退・見直しを行う局面が続きますが、政策枠組みの柔軟性(物価連動、再設計の速さ)が市場の回復力を左右します。

- 日本の特異点は、国策色の強さに対して価格調整の柔軟性が不足していた点にあります。

第6章:三菱商事のポートフォリオ再構築と戦略

6.1 EX戦略と事業ポートフォリオの最適化

- 三菱商事は脱炭素戦略(EX)のもと、発電・小売・分散電源・欧州水素・洋上風力等を組み合わせた広義の再エネポートフォリオを運用しています。

- 国内の制度・市場環境でリスク超過が見込まれるなら、海外案件や分散型電源へ資源をシフトすることは合理的です。

6.2 「日本の洋上風力」への示唆

- 本件は洋上風力そのものへの不信ではなく、制度・市場設計の脆弱性へのシグナルと捉えるべきです。

- 価格競争とリスク分配の両立を図らなければ、プレーヤーの撤退と投資停滞が続きます。

第7章:制度設計と市場デザインの再構築に向けて

7.1 価格・コスト連動の仕組み

- インフレ条項(物価・為替・金利の調整)の導入・明確化

- 建設・運開の遅延やサプライチェーン逼迫を織り込む標準的リスク配分の策定

7.2 供給網・インフラ整備の加速

- 港湾・仮置きヤード・据付船の計画的確保と共用ルール

- 国内風車部材・O&M拠点の実効的ロードマップ(無理のない国産化率設定)

7.3 情報公開とプロジェクト透明性

- 海域・地盤・風況・環境の基礎データ公開の拡充

- 入札前の前広な技術・コスト対話の制度化

第8章:教訓 ― 海域の事前収益性評価の決定的重要性

8.1 なぜ「事前評価」が鍵なのか

- 同じ売電価格に正規化して比べると、海域のLCOE・IRRの差は明確に現れます。

- サイト条件差は、基礎形式・施工難度・送電距離・O&Mアクセス性に波及し、構造的なコスト差を生みます。

- 低入札で表面上の競争力を装っても、外部ショックが来れば脆弱性が顕在化します。

8.2 事前評価の実務チェックリスト(例)

- 風況・利用率:長期データの信頼区間と劣化率仮定

- 水深・地盤・基礎形式:モノパイル/ジャケット/浮体の最適化

- 施工ロジスティクス:港湾距離・ヤード・据付船手配の季節性

- 送電・系統:連系容量・ルート・陸上工事の制約

- O&M:アクセス制約(Hs・風速閾値)、港湾・パーツ供給体制

- CAPEX/OPEX:相場×サイト特性の二重検証

- 金融条件:WACC・金利前提・為替・ヘッジの整合性

- 感度分析:±シナリオでLCOE・IRRのロバスト性

- 予備費・リスクバッファ:想定外事象のエスカレーション

- 価格政策:物価連動条項有無、再設計のガバナンス

DeepWindの見解:入札前にこのレベルの評価を済ませ、共通売電価格で正規化したIRR比較まで踏み込むことが、プロジェクトの勝敗と健全性を左右します。

第9章:DeepWindの役割 ― データに基づく意思決定のために

9.1 促進区域コスト分析の提供価値

DeepWindは、促進区域12海域について、CAPEX・OPEX・LCOE・IRRを統一前提で推計し、比較可能なダッシュボードとして整理しています。これにより、

- 事業者は応札前に構造的リスクを把握できます。

- 金融機関は収益性の分布と感度を確認できます。

- 政策担当者は制度設計のボトルネックを定量的に把握できます。

9.2 図表活用のガイド

- 本記事のIRR×LCOE散布図は、三菱商事主導の3海域が「高LCOE・低IRR」に集積する事実を直感的に示します。

- 図注例:“All projects recalculated at a uniform selling price of 18 JPY/kWh.”

- 比較軸の統一が、価格戦略ではなく海域特性の本質差を可視化します。

まとめ

三菱商事の洋上風力撤退は、資材高・円安・金利上昇といった外部環境の変動、公募制度の柔軟性不足、そして当初の価格破壊的な低入札が重なった結果でした。価格競争が優先される一方で、海域ごとの構造的コスト差とリスク配分が十分に設計されなかったことが、プロジェクトの脆弱性につながりました。

今後の日本の洋上風力政策を成功に導くためには、以下が不可欠です。

- 物価・為替・金利を適切に反映する価格調整メカニズム

- 港湾・据付船・部材供給を含む国内サプライチェーンの実効的整備

- 入札前段階でのデータ公開・技術対話(Pre-FEED)と透明性の高いリスク配分

そして何より重要なのは、海域の事前収益性評価です。同一売電価格で正規化したIRR比較や、LCOEの感度分析を入札前に行うことで、過大なリスクを回避し、持続可能な市場形成が可能になります。

DeepWindは、促進区域12海域のCAPEX・OPEX・LCOE・IRRを統一前提で推計し、比較可能な形で公開しています。本件は、その意義を改めて裏付ける事例です。データに基づく意思決定で、国策と市場原理の健全な両立を実現していきましょう。

👉 促進区域コスト分析:LCOE・IRR比較まとめ

日本の洋上風力市場は、単一の要因では動いていません。投資、コスト、制度、サプライチェーンといった構造を横断的に整理した全体像は、Pillar記事に集約しています。

👉 日本の洋上風力市場分析(Pillar)

「日本の洋上風力は目標ではなく成立条件で止まっている」——📘 DeepWind Premium Report

商業性・コスト・サプライチェーン・Round4/再入札の視点から構造整理した意思決定向けレポートです。

レポートを見る(Gumroad)

- 🔍市場動向・分析 – 日本の洋上風力市場の最新動向と注目トピックをわかりやすく解説

- 🏛️政策・規制 – 法制度、促進区域、入札制度など、日本の政策枠組みを詳しく解説

- 🌊プロジェクト – 日本国内の洋上風力プロジェクト事例をエリア別に紹介

- 🛠️テクノロジー&イノベーション – 日本で導入が進む最新の洋上風力技術とその開発動向を紹介

- 💡コスト分析 – 洋上風力のLCOEやコスト構造を日本の実情に基づいて詳しく解説